Las fintech dominicanas, variable clave en la ecuación financiera del país

La tecnología ha traído cambios sustanciales en la sociedad, incluyendo los sectores financieros que se han visto obligados a enfrentar importantes desafíos para estar a la par de la era digital. Este clima ha dado lugar a oportunidades de innovación, que las empresas de tecnología financiera han sabido aprovechar, creando un impacto disruptivo en toda la economía y mejorando la vida de las personas.

¡En el nuevo modelo financiero, la tecnología es una aliada y las fintech son las grandes protagonistas de las innovaciones!

¿Qué son las fintech?

Según la calificadora de riesgo Feller.rate, fintech (finance + technology) significa, básicamente, la oferta de servicios financieros y complementarios mediante el uso de tecnología. Las empresas que se desarrollan en este campo son generalmente emergentes (startups), y se concentran en los negocios de pago electrónico, financiamiento colectivo (crowdfunding) y consultorías para eficiencia de procesos financieros.

Las empresas Fintech han sustentado sus modelos de negocio en servicios alternativos personalizados con una propuesta de valor enfocada en incrementar la creatividad, para entender las necesidades del cliente desde una nueva perspectiva y más allá de cómo las entienden las instituciones tradicionales.

La posibilidad que tienen las empresas fintech de ofrecer servicios financieros a través de innovaciones, no sólo genera beneficios en términos de ahorro de tiempo a los clientes sino que, al operar con estructuras livianas, se generan eficiencias operacionales que pueden traspasarse a los costos. Adicionalmente, a través de sus plataformas tecnológicas pueden llegar a miles de clientes, ayudando al avance de la inclusión financiera y, por ende, al desarrollo económico de un país.

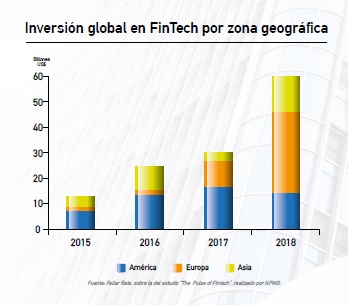

En los últimos años, las fintech han tenido un crecimiento vertiginoso en todo el mundo, propiciado por el uso creciente de aplicaciones móviles para pagos digitales y el aumento del interés colectivo en soluciones de tecnología financiera.

Según los datos recopilados por Finanso.se, el número de nuevas empresas Fintech casi se duplicó en el 2020, llegando a más de 21.700 empresas en todo el mundo. Más del 40 % de las startups fintech provienen del mercado norteamericano.

Latinoamérica

Según una medición realizada por el Banco Interamericano de Desarrollo (BID) y Finnovista, en el año 2018 había un total de mil 166 empresas fintech. Además, el estudio encontró que la fintech latinoamericanas están centradas en ofrecer préstamos y financiación colectiva o “crowdfunding” (25 %), pagos y transferencias (24 %) y administración financiera de empresas e individuos (15 %), llegando a ser casi dos tercios de la industria.

El efecto Covid ha sido un acelerador para las fintech en todo el mundo, sobre todo en Latinoamérica, impulsando la innovación por necesidad. A pesar de que el efectivo continúa siendo el método de pago predominante, la pandemia y sus restricciones de movilidad y acceso trajo una mayor aceptación de los pagos digitales y en línea. Muchos consumidores se inclinaron por nuevos productos y aplicaciones financieras, y las empresas motorizaron la digitalización, ofreciendo compras y pagos en línea, integrando las plataformas digitales a su modelo de negocio.

República Dominicana

En República Dominicana, la transformación y modernización de los sistemas de pago, han delineado la ruta para que entidades financieras ofrezcan productos y servicios basados en las tecnologías.

A fines de 2017 existían más de 100 empresas fintech, tanto extranjeras como locales, relacionadas mayoritariamente a servicios de pagos en línea, pagos móviles, crowdfunding y préstamos en línea. Desde la última medición, realizada por el Banco Interamericano de Desarrollo (BID) y Finnovista en el año 2018, este sector ha tenido un crecimiento del 66 %.

Según datos del Banco Central de la República Dominicana, durante el año 2019, entre los meses de enero y marzo, se realizaron un millón 745 mil 372 transacciones bancarias a través de internet. Asimismo, el volumen de pagos internacionales de bienes y servicios por internet alcanzaron los 7 millones 147 mil 110 de transacciones en ese mismo periodo.

La crisis sanitaria ha colocado al país y al mundo en un contexto difícil y las fintech en República Dominicana han tenido un rol crucial en el mantenimiento de las operaciones del sector financiero , facilitando las transacciones comerciales en medio de la pandemia.

Cada día aparecen más Fintech y en República Dominicana se han identificado diversos tipos. La Asociación Dominicana de empresas FINTECH, ADOFINTECH, una asociación sin fines de lucro que agrupa empresas del mercado de la tecnología financiera en el país, tiene registradas empresas en las siguientes verticales: Pagos digitales, gestión de finanzas personale, gestión de finanzas empresariales, financiamiento alternativo, activos financieros y mercado de capitales, insurtech y regtech.

Verticales Fintech

Pagos digitales: soluciones que ofrecen medios de pago electrónicos; ya sea procesamiento de pagos, pagos móviles, puntos de venta (POS) y envío de dinero a empresas o personas en el extranjero.

Gestión de finanzas personales: Herramientas para gestionar y optimizar las finanzas personales y el ahorro en general, así como también los comparadores de productos financieros.

Gestión de finanzas empresariales: Plataformas en línea para la facturación, administración contable, cálculo de impuestos, administración financiera y generación de analíticas de desempeño de los negocios.

Financiamiento alternativo: Préstamos digitales para consumidores o negocios desde una entidad o de un grupo de personas quienes proveen los préstamos (préstamos P2P o crowdlending). También incluye el factoring o préstamos de facturas.

Activos financieros y mercado de capitales: Soluciones de compra y/o venta de divisas extranjeras para personas y empresas, y para compraventa de acciones y deuda.

Una apuesta por la innovación y el desarrollo de productos y servicios dentro del sector de las aseguradoras.

RegTech: Herramientas y software para auditoría, riesgo y cumplimiento.

Fuente: Asociación Dominicana de Empresas Fintech, ADOFINTECH

Marco regulatorio

El desarrollo del mercado de tecnología financiera en el país debe ir de la mano con una regulación y supervisión que promueva la protección y el respeto de los derechos de los usuarios, consumidores y demás grupos de interés de las empresas FinTech, para así mitigar los riesgos asociados, especialmente, a ciberseguridad y a lavado de activos, que podrían afectar la estabilidad del sistema financiero nacional.

El Gobernador del Banco Central de la República Dominicana, Héctor Valdez Albizu informó en 2019 que “Dentro de nuestras primeras acciones estuvo la creación de un Código de Buenas Prácticas que rige el ejercicio y operaciones de nuestros asociados para garantizar un ecosistema armonioso, donde además se promueva la competencia leal entre los miembros de la Asociación y otros actores del mercado”.

Reconociendo la gran diversidad que existe dentro de la industria FinTech, se ha continuado la revisión y ampliación del código, y este año 2021 se publicó el primer adendum al Código de Buenas Prácticas para Créditos Digitales, que establece pautas y normas específicas para esta vertical FinTech, en consonancia con la normativa legal vigente.

Yan Piero Núñez del Risco, vicepresidente de la Junta Directiva de ADOFINTECH, anunció que también está en discusión con el Banco Central el nuevo Reglamento de Sistema de Pagos, que abrirá oportunidades para el establecimiento de nuevas modalidades de pagos electrónicos en el país, entre ellas las billeteras digitales.

Tener un sector financiero regulado, que articule el trabajo conjunto de las autoridades monetarias y las Fintech, cobra suma importancia para alcanzar la inclusión financiera, ya que un alto porcentaje de la población de República Dominicana no está bancarizada. En este sentido, “el Banco Central está evaluando la posibilidad de establecer incentivos que impulsen una mayor adopción de procesos innovadores e inclusivos en el sistema financiero, sustentados en principios de colaboración y complementariedad”, informó Héctor Valdez Albizu, Gobernador del Banco Central de la República Dominicana.

La inclusión financiera es un esfuerzo de los actores del sector, como parte de la responsabilidad compartida de alcanzar los Objetivos de Desarrollo Sostenible para el 2030.